2018年の確定申告の期間は、3月15日までとなっています。

まだまだのように思っていると、あっという間に期日が来てしまい、慌てて用意する人も多いのではないでしょうか。

中でも、医療費控除は、多くの人がその対象となり、比較的多くの金額の還付が期待できることから、是非ともやっておきたいもの。

1年分の領収書の整理や計算に余念がないですよね。

特に、妊活中の人にとっては、個人的な負担がかなり大きなものとなっています。

国立社会保障・人口問題研究所が2017年に実施した調査によれば、不妊治療にかかる費用は平均で約193万円との結果も得られています。

この費用、少しでも返って来るのであれば、嬉しいですよね。

不妊治療にかかった医療費は、この医療費控除に含めても良いのでしょうか?

また、含めるとするならば、どのようにすれば良いのでしょうか?

医療費控除の対象となる不妊治療の費用は?

一言で言ってしまうのならば、治療にかかった費用全てが対象となります。

不妊治療で言えば、高額になる体外受精や顕微授精などはもちろん、検査費用や薬代など、治療のために支払った費用が対象となっています。

範囲が広いので、医療費の申告の条件となる年間10万円以上は、簡単に超えてしまいそうですね。

さらに言えば、病院に辿り着くまでの交通費も含めて良いことになっています。

交通費に関しては、領収書が無くても問題ありません。

ただし、自家用車の使用においてガソリン代は含めることができても、高速道路の料金は含めることができません。

これらは、税務署の判断により異なる場合もあります。

判断に迷う場合は、一旦含めておき、指摘があれば後日修正申告をするということも可能です。

助成金を受けている・医療保険をかけている場合は?

今や、ほぼ全ての自治体が、不妊治療に対する助成金を出すようになりました。

上限額や適用の範囲などは少々異なるものの、不妊治療を受ける多くの方がこの助成金を受けて治療を進めています。

この助成金を受けていても、不妊治療の費用を含めることが可能です。

また、近年、女性特有の疾病に特化した医療保険も増えてきており、不妊治療もその対象となることが多くなってきました。

この医療保険の給付金を受けていても、医療費控除に含めることが可能です。

ただし、無条件に全額というわけではありません。

まず、各年度の医療費から10万円(年間所得が200万円以下の場合は年収の5%分)を差し引きます。

次に、助成金を受けた金額や給付金を受けた金額を差し引きます。

それでもなお残った分が、医療費控除の対象となるのです。

クレジットカードで支払ったものはどうなる?

不妊治療においては、一度の支払いがなかなかの高額になることもあり、現金で支払うことが困難な場合もあるでしょう。

また、クレジットカードに対応する病院も増えていることから、積極的にカードでの支払いを行う人も増えているようです。

これらの支払いによる医療費も、もちろん対象となります!

ただし、気を付けたいのが、基準となる日です。

特に年末年始は、いずれの年度に含めるか迷ってしまいそうなところです。

実際に口座から引き落とされる日ではなく、医療機関の窓口でカードを切ったその日が基準となります。

その点を覚えておけば、大きな心配はなさそうです。

不妊治療における医療費控除の確定申告の方法は?

ここからは、確定申告の進め方となります。

詳しくは国税庁のホームページや、近隣の税務署に問い合わせるに越したことはありませんが、自宅でも準備しておけることを考えてみましょう♪

必要な書類は?

まずは、申告する医療費の領収書です!

これが無ければ始まりません。

さらに、当該年度の源泉徴収票と、還付金を受け取るための金融機関の口座も用意しておきましょう。

また、税務申告全般にわたって、本人確認書類とマイナンバーが必要となります。

マイナンバーカードがある場合には、これ1枚で両方の役割を果たします

一方、通知カードや住民票の写しなどによってマイナンバーを示す場合には、本人確認書類が必要となります。

運転免許証・パスポート・在留カードなどの写しを添付して提出することとなります。

申告書を作って提出しよう

出典:国税庁ホームページ

国税庁のサイトで、確定申告の書類作成コーナーが設置されています。

早速作成…!と、いきたいところですが、最初にすべきことは、1年間で支払った医療費をフォームにまとめておくことが必須です。

確定申告書作成コーナーのトップページ左下にある、「入力用フォームのダウンロード」から「医療費集計フォーム」を選択します。

出たページ内にある「医療費集計フォームダウンロード」と書かれた緑のボタンを押せば、申告に使えるフォームがダウンロードされます。

このフォームに1年分の医療費を入力し、確定申告書を作成する際にアップロードすればOKです!

入力データをもとに、画面上でのみではありますが、還付金の額までが自動で表示されます。

あとは、印刷して、管轄の税務署に提出しましょう。

ただ、気を付けなくてはならないのは、この申告に使用できるフォームのファイルはエクセル形式であるということです。

対応するソフトがパソコンに入っていなければ、使うことができません。

また、スマホやタブレット端末からも、ページにアクセスはできますが、フォームに入力したり申告することは現在のところ不可能です。

この場合には、税務署の窓口へ出向いて作成を行うか、税理士に依頼するか、はたまたエクセルが使用できるパソコンを購入するか…といった対応が必要でしょう。

還付金はいくら戻って来る?

いくらかお金が戻って来るとは言え、1年分の領収書を整理しなければならなかったり、金額を入力しなければならなかったりと、結構面倒(^^;

これだけの作業が伴うんだから、きちんと返って来るのでしょうね?との思いもあることでしょう。

では、いつ・どのような形で還付が受けられるのでしょうか?

そこには、きちんとした計算方法があるのです。

どんな形で還付があるの?

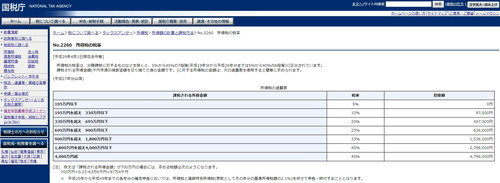

出典:国税庁ホームページ

金融機関の口座を提示するので、口座に振り込まれるものが還付金だと思われがちです。

確かにそれもそうなのですが、もう1つ、住民税が減税されるという効果もあるのです。

具体的に戻って来る金額は、所得税率と医療費控除額によって決まって来ます。

例えば、年収200万円の人が、年間50万円の医療費控除額だった場合

50万円×10%=5万円

これが、還付される金額となります。

同じ医療費控除額でも、課税所得の高いの高い人ほど、還付金は多くなるという計算になります。

確実に還付を受けるためには?

ただ、色んな医療の形があるように、医療費の控除額もケースバイケースとなる場合が考えられます。

なかなかすんなりと解決できることばかりではないかも知れません。

少しでも悩むようなことがある場合には、やはり国税のプロを頼ってみるというのが良いでしょう。

「税理士って高いんじゃないの?」と思いがちですが、個人を相手にしている税理士であれば、申告まで行ってくれて1件あたり3万円程度。

法外な賃金は要求されません。

さらに言えば、税理士が確認して提出したものと、個人だけで提出した申告書とでは、税務署も見る目が変わって来ます。

税理士が提出したものは、いわば「プロからのお墨付きがある」という視点で税務署も見るため、修正を指摘されることがほぼ無いのです。

年1回のこととはいえ、素人目にはなかなか厄介な確定申告。

プロに任せてスッと解決させておき、空いた時間を妊活に充てるというのも有意義な方法ではないでしょうか。